先傳達一個觀念,有目標的理財,可以讓人比較容易快速地獲得自己想要的人生。:)

很開心你依照格式明列了短期與長期目標給我,所以我們依照這兩點為出發點來討論理財方案;長遠來看,你可能也要多思考自己喜歡甚麼樣的生活型態?還有,未來可能負擔的孝親與養家的壓力,都會對於理財規劃的方式有所影響。

短期目標: 3年後存到100萬。

→本篇我們先從這個目標開始討論作法,建議半年可以檢視一次,也歡迎找我討論。

長期目標: 5-7年後可以繳的起新北市房子的頭期款

→這個目標還不夠明確,最好能列出幾坪、地點、總金額,頭期款大約多少錢?不用害怕做不到,因為目標本來就是我們用來評估並調整自己的方式。

根據你提供的資訊,我們直接把目標收斂,先聚焦在存到自己的第一桶金(100萬)來做討論。先從這個目標開始加強自己的理財規劃能力,依照你的描述,已經是比多數人更懂得儲蓄,短期內的經濟壓力還不大,沒有孝親與養家壓力,可以盡早開始規劃。

—————————本格式已尋求原作者Leepofeng的同意轉用———————————

暱稱:大多多

性別:男

年齡:25歲

職業:科技業工程師

居住地:新北市

工作地:台北市

家庭成員:■父55歲,■母54歲,■姊28歲

居住房屋:■自有

【每月收支狀況】

收入:$45000 支出:$13000

生活費-食 :$6000

生活費-衣 :$1000

生活費-住 :$0 (未來可能會在內湖租房子,因單程通勤一小時有點遠)

生活費-行 :$2000

儲蓄 :$3萬左右

投資 :$0

醫療費 :$0

教育支出 :$800

其他 :$3000

學貸 :$0

保險 :$0

每月結餘(收入-支出) = $3萬左右

最簡單的檢視方法,可以參考我之前的文章,用三分法來迅速檢視比例,來診斷每個人的理財情況,依照你的描述,其實你的理財狀況偏保守但還不錯,不容易有透支的情形,可以提高投資比例,包含提升個人能力的自我投資等。

45000/3 = 15000元

15000元 投資 (教育800)

15000元 儲蓄 (活存30000)

15000元 生活 (食6000+衣1000+行2000+其他3000 = 12000元)

因此,我們來設定幾個更具體的儲蓄階段目標。

(緊急備用金) 生活費 15000*6個月 = 90000元+10000元 = 10萬元

→建議你可以先將一筆10萬元定存,在任何情況下都不可動用到這筆金錢,除非你被迫失業,暫時沒有收入來源;緊急備用金可以建立基本的財務安全感,蕾咪自己是會存滿兩年的備用金,所以隨著薪資比例的提高,你可以適當的提撥一點在這裡;比如說,再存到十萬元以後,之後只需要每個月存1000-2000元作為累積備用金之用。

(投資備用金) 可以先從10%的比例開始放在投資帳戶上,每個月5000元。

→提撥到一個可供你投資的戶頭上;這個戶頭的金錢,可以用來買書上課,培養自己的競爭力,增加提高薪水的籌碼,當然,也可以用來學習投資技巧,未來等到累積到一定的資金後,再開始實際投資,在一開始的時候,建議做為學習期,只拿少量金錢去測試投資市場,找到適合自己個性的投資商品;當你的投資能力開始提升後,我才會建議提高這裡的比例至10000元。

(買房用資金) 第一桶金100萬元。

→我不確定你的第一桶金想做何用途,但是我們可以先用於長遠目標,半年一年後,如果有需要調整的地方,我們再討論方向。對於想要減少理財繁瑣事務的人,我會建議從申辦零存整付開始,你可以先從每個月一萬的零存整付開始辦理一年期,之後間隔三個月後,辦理第二筆零存整付一年期;定存的利息是活存的五倍,因此,儲蓄的資金就盡量以定存為主囉!如果資金許可,可以提高筆數,而不是提高單筆的額度,以確保資金的靈活。

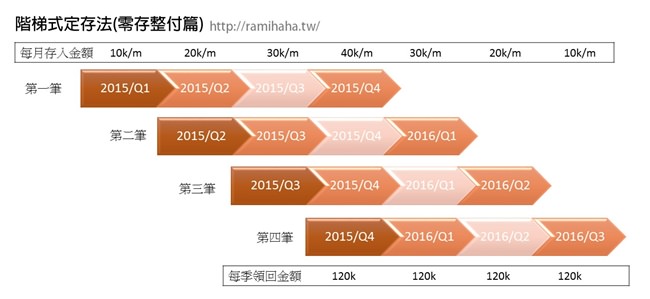

假設你三月份開始辦理零存整付,也就是第1季(2015/Q1)開始。

階梯式定存法,適合逐步養成理財習慣的人。

單筆領回的12萬元,可以根據需要再做下一步規劃,例如,直接轉入定存做備用金,下一筆又轉入定存做買房基金,即使是5000元的投資用小額,一開始也可以使用這種方式,累積到第一筆六萬元,在來思考下一步的投資規劃;以此圖為例,2015年3月開始階梯式存錢法,2016年9月可以領回共48萬元。

因此,你可以使用類似這種方式來儲蓄。

與每個月3萬直接定存一年的方式相同,同樣都是為了保持資金的彈性;只是我習慣將理財的方式簡化,讓銀行的機制幫助我們理財;不需要經常跑銀行,就自動從薪轉戶將該存的錢先存起來。

你的理財目標明確,如果三年內確定不會有任何重大支出,可以直接同時辦兩筆各1萬元的零存整付一年期,並且額外分1筆5000元的零存整付,做為彈性用途,需要時,只需將小額的解約即可。

【年度收支狀況】

收入:$550000 支出:$200000(最多)

本人年終獎金:約$90000

年度結餘(收入-支出) = $450000

所得稅:工作未滿一年,還沒繳過。

→需要將所得稅列入考量喔!建議年終獎金直接做為年度支出用途,暫時不列入平常時的理財規劃,包含所得稅、特殊節日支出(過節、旅遊、紅包等)

存款利息收入:目前全部活存。→建議轉定存。

其他 :

(1)因有女友,每年大約會花5000-10000元額外支出(過節、小旅遊等等)。

(2)目前暫無需要給孝親費。

(3)每年估計大約花5000-10000進修(補習上課或買書等等)。

(4)目前結餘全存起來(活存)。

(5)目前總資產30萬(郵局17萬,富邦13萬)。

→先將10-15萬做為單筆定存,做為緊急備用金用途。我不了解妳銀行戶頭的主要分配用途,如果可以提供用途的話,可以給更具體的建議喔!例如哪個銀行適合做為投資戶、儲蓄戶、生活帳戶等。

原則上,生活費戶頭 與 儲蓄戶頭 一定要分開,避免花掉不該花掉的錢。

投資帳戶可以獨立開來最好, 根據《有錢人想的和你不一樣》一書的說法是,這裡的錢永遠只能用來投資,投資自己或投資創造財富的事情,永遠不能花掉,所以也盡量不要跟生活費混在一起喔!

(6)投資方面,不想投資風險太高的地方,所以想分成下列兩點

(6.1)定存,好像需要拆單定存來規避二代健保補充保費? 研究過還是不太了解,蕾咪大覺得怎樣定存較好。→建議的方式在上面,可以參考看看。

(6.2)購買台灣50(0050)穩定的股票,不曉得蕾咪大大有沒有更好的投資方式。

(7)短期目標: 3年後存到100萬。→依照你的理財習慣,我相信這是非常容易達成的目標。

長期目標: 5-7年後可以繳的起新北市房子的頭期款(雖然說以現在房價好像不太可能,所以想藉由投資加速來達成這個目標)。→先不用妄自菲薄,可以在存到第一桶金的期間,同時也多學習理財知識,提高自己的投資能力。

(8)保險部分:目前沒有,在ptt爬文大家都不推薦儲蓄險,所以自己需要保什麼險會再研究。

→好的,那就不贅述。:) 建議以提高保障為原則,PTT保險版有很多有用的資訊。

(9)想趁現在年輕和沒有負債壓力下多吸收點理財還有投資的知識,為將來多存點結婚和老年基金,畢竟目前薪資收入也不高,謝謝蕾咪大的幫忙。

→你的概念非常的好,可以提出一些你有興趣的投資方向來討論,或許我能推薦一些理財讀書會的相關書單給你,讓你回去進修。:)

【家庭資產負債表】

→如果不會因為家庭因素而有額外的負債的話,這裡就沒有關係。:) 幫你刪除相關資訊囉!

–延伸閱讀–

[理財] 尋求理財諮詢義診的人,請看這篇。

[理財] 理財義診名單與捐贈明細,方便大家查詢自己的理財諮詢是否受理喔!(本文不定期更新)

相關分析,請參考。

[理財] 33歲小夫妻投資房地產後,年收三百萬應該如何理財規劃?

[理財] 創業的人應該怎麼理財呢?創業家必須知道的財務知識。

[理財] 月薪三萬多,不擅長投資,28歲的公務員應該如何理財?